۴ راهکار مالیاتی برای کاهش شکاف طبقاتی در ایران

فاصله طبقاتی روزبهروز بیشتر میشود ولی دهکهای پایین درآمدی مالیات بیشتری میدهند، دولت و مجلس باید قیف برعکس مالیات را فورا اصلاح کنند، ما تجربه دنیا را بررسی کردیم.

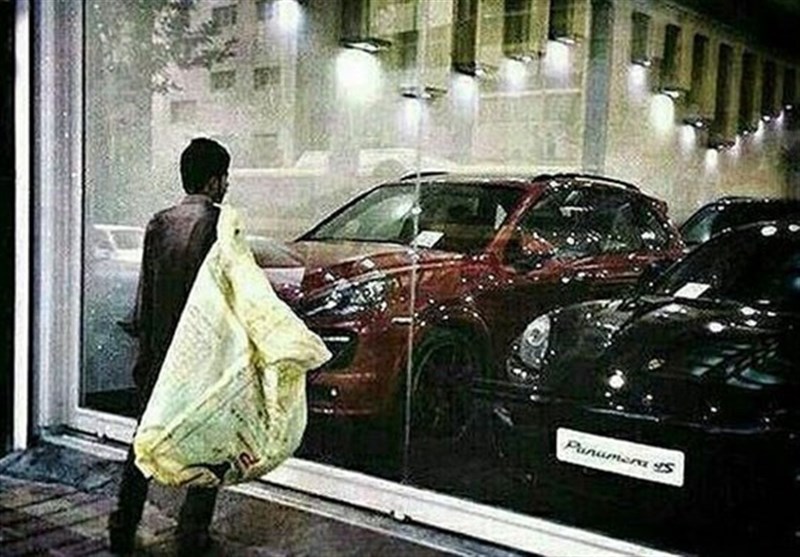

براساس گزارشی که سازمان برنامهوبودجه در سال 1394 منتشر کرده، 37 درصد از ایرانیان زیرخط فقر بودهاند. این آمار در بررسی سال 1396 مرکز پژوهشهای مجلس 16 درصد ذکر شده است. این دو آمار نشان میدهد نهادهای سیاستگذار و تصمیمساز و تصمیمگیر کشور برای مقابله با مهمترین معضلات اجتماعی- اقتصادی چه مقدار با فقر اطلاعاتی مواجه هستند. اما در گزارش پیشرو به هیچوجه قصد نداریم تعداد فقرا و نرخ فقر را بررسی کنیم. موضوع این گزارش به یکی از مهمترین مسائل اجتماعی- اقتصادی یعنی نابرابری و شکاف طبقاتی اختصاص دارد. اهمیت موضوع در این است که نابرابری و حس تبعیض و شکاف طبقاتی از آنجاکه به افراد حس مقایسه شدن و مقایسه کردن میدهد، میتواند خطرناکتر از فقر باشد. در اینخصوص طبق پیمایشی که سال 1394 در یکی از مراکز دولتی انجام شده، ایرانیان حساسیت بالای اجتماعی نسبتبه موضوع نابرابری ثروت و درآمد در جامعه داشتهاند و ٧6 درصد از مردم بر این باور بودهاند که فاصله طبقاتی نسبت به پنج سال گذشته افزایش یافته و تشدید نیز خواهد شد. پاسخگویان به سوالات این نظرسنجی ملی معتقد بودهاند که اولا بیعدالتی و سیاست دولت عامل این شکاف طبقاتی بوده و دولتها نیز در رفع این نابرابری ناموفق بودهاند.

بررسیهای آماری نیز موید همین امر است، چراکه شاخص ضریب جینی و نسبت هزینه دهک دهم (ثروتمندترین) به دهک اول (فقیرترین) که ازجمله شاخصهای سنجش توزیع درآمد هستند، نشان میدهد ایران در ضریب جینی از 87 کشور وضعیت بدتری دارد و نسبت هزینه دهک دهم (ثروتمندترین) به دهک اول (فقیرترین) درحالی در ایران نزدیک به 14 برابر است که این شاخص در کشورهای توسعهیافته حدود 6 تا 7 برابر است. نتایج بررسیها نشان میدهد دولتها در ایران از آنجاکه موضوع شکاف طبقاتی را جدی نگرفتهاند و پیامدهای نامطلوب آن موردتوجه آنها نبوده است، همه تلاشهایی که درقالب کمکها و حمایتهای اجتماعی برای فقرزدایی و کاهش شکاف طبقاتی تاکنون صورت گرفته، خنثی و عقیم مانده است. از اینرو، در گزارش حاضر تاکید شده که راه صحیح و پایدار کاهش نابرابری، تشخیص اطلاعات درآمدی خانوارها از منابع مستقل، اخذ مالیات با نرخ تصاعدی از درآمد ثروتمندان و بازتوزیع مالیات اخذشده متناسب با درآمد افراد در جامعه است.

شکاف طبقاتی در ایران از 87 کشور بدتر است

در سال 1394 طرحی با عنوان «موج سوم طرح ملی سنجش ارزشها و نگرشهای ایرانیان» توسط دفتر طرحهای ملی وزارت فرهنگ و ارشاد اسلامی و با همکاری مرکز ملی رصد اجتماعی وزارت کشور انجام شد. نتایج این پیمایش که در سال 1395 منتشر شد، نشان میداد ایرانیان حساسیت بالای اجتماعی نسبت به موضوع نابرابری ثروت و درآمد در جامعه دارند. طبق نتایج این پیمایش ملی، ٧6 درصد از مردم ایران بر این باور بودهاند که فاصله طبقاتی نسبت به پنجسال گذشته افزایش یافته و همین درصد معتقدند در آینده فاصله طبقاتی تشدید خواهد شد. مهمترین عامل فقر از دید مردم، بیعدالتی و سیاست دولت (54 درصد) است و اکثریت مردم (5٧ درصد) معتقدند دولتها در ایران در رفع نابرابری ناموفق بودهاند.

برای بحث درمورد این گزارهها لازم است به دو مساله توجه کنیم. موضوع اول، وظایف دولت است که در این پیمایش هم بهخوبی به آن اشاره شده است؛ چراکه ازجمله وظایف دولتها تخصیص منابع، تثبیت و توزیع عادلانه درآمد است. مساله دوم، وضعیت تغییرات نابرابری است که در این پیمایش مردم معتقد بودهاند میزان نابرابری طی پنجسال قبل از انجام این پیمایش، افزایش یافته است. برای بحث در این مورد لازم است توضیح دهیم توزیع درآمد به توضیح چگونگی سهم افراد یک کشور از درآمد ملی میپردازد. بهعبارتی، توزیع درآمد درجه نابرابری موجود بین درآمد افراد یک کشور را توصیف میکند. با تاکید بر این نکته که پدیده نابرابری درآمد نهتنها از دلایل عمده فقر است، بلکه یکی از عوامل مهارکننده رشد اقتصادی نیز محسوب میشود. لازم به ذکر است برای سنجش وضعیت توزیع درآمد یک جامعه، از شاخص آماری ضریب جینی استفاده میشود که عدد آن بین صفر (اشاره به برابری کامل در توزیع درآمدها) و یک (حاکی از نـابرابری کامل در توزیع درآمدها یا مخارج) است.

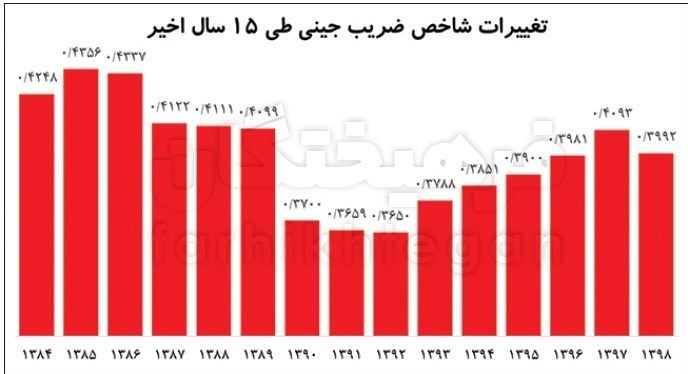

طبق آنچه در نمودار شماره یک آمده است، طی 15 سال اخیر تغییرات ضریب جینی به این صورت بوده که مقدار عددی آن از حدود 0.4248 در سال 1384 تا سال 1389به 0.4099 رسیده و پس از آن با اجرای طرح هدفمندسازی یارانهها و پرداخت یارانه نقدی این شاخص تا سال 1392 به0.3650 تقلیل پیدا کرده که بهترین مقدار عددی شاخص طی 6 دهه اخیر بوده است. اما این وضعیت با کاهش ضریب اصابت هدفمندی یارانهها افزایش هزینههای خانوار بهواسطه تورمهای بالا و همچنین بیتوجهی دولت به انجام اصلاحات اساسی در حوزه مالیاتگیری و توزیع عادلانه درآمد، بازهم روند صعودی به خود گرفته و تا سال 1397 به 0.4093 و در سال 1398 نیز به 0.3992 رسیده است که هر دوی این اعداد حکایت از شکاف طبقاتی نسبتا بالا دارند.

اما درخصوص کاهش ناچیز ضریب جینی هم با توجه به اینکه دولت اقدام خاصی در این حوزه انجام نداده (یارانه معیشتی و نقدی از آنجایی که تقریبا به همه دهکها پرداخت شده، نمیتواند امری مثبت تلقی شود)، یکی از ارزیابیهای اولیه این است که بالاتر بودن تورم دهکهای بالای درآمدی (ثروتمندان) در قیاس با تورم دهکهای پایین درآمدی، دلیل این امر بوده است. برای بررسی جایگاه بینالمللی ایران در این شاخص نیز از دادههای بانک جهانی، صندوق بینالمللی پول و سازمان همکاری و توسعه اقتصادی (OECD) استفاده شده است. طبق این داده که مربوط به 152 کشور جهان است، در پایان سال 2019 کشورهای جمهوری چک، اسلوونی و جمهوری اسلواکی سه کشوری هستند که دارای کمترین مقدار عددی شاخص ضریب جینی بوده و توانستهاند با سیاستهای مختلفی همچون سیاست کارآمد مالیاتی، مبارزه با فساد و رانت و دولت کارآمد، نابرابری درآمدی در کشورهای خود را بهطور قابلتوجهی کاهش داده و در برقراری عدالت اجتماعی بیشترین موفقیت را داشته باشد. در این ردهبندی، ایران با شاخص ضریب جینی 0.3992 در رتبه 88 جهان قرار دارد. یعنی از لحاظ برابری و شکاف طبقاتی، 87 کشور وضعیتی بهمراتب بهتر نسبت به ایران دارند و 65 کشور نیز در ایجاد برابری، وضعیت نامطلوبتری نسبت به کشورمان دارند. براساس این آمارها، کشورهای عمدتا آفریقایی همانند لسوتو، آفریقایجنوبی، هائیتی، بوتسوانا، نامیبیا، زامبیا، کومور، هنگکنگ و گواتمالا در رتبههای اول تا دهم از لحاظ بیشترین نابرابری درآمدی قرار دارند.

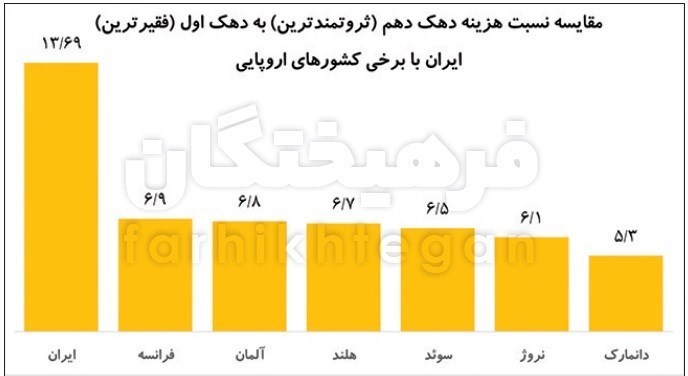

فاصله فقیر و غنی در ایران 2 برابر فاصله فقیر و غنی اروپایی

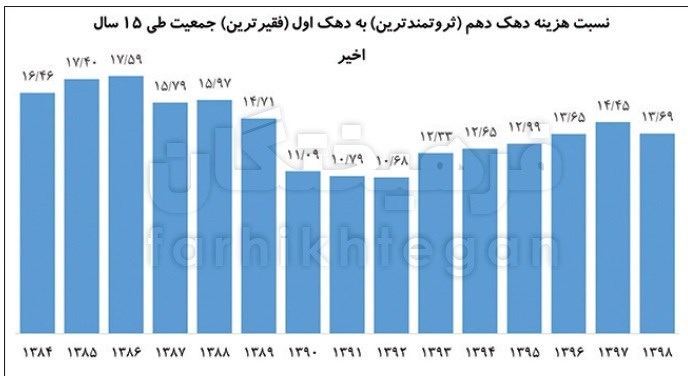

درکنار ضریب جینی، یکی دیگر از شاخصهای سنجش توزیع درآمد، نسبت هزینه دهک دهم (ثروتمندترین) به دهک اول (فقیرترین) است. هرچه میزان این نسبت بالا باشد نشاندهنده نابرابری بیشتر و هرچه مقدار آن کم باشد، نشان از نابرابری حداقلی است. بررسی این شاخص نیز نشان میدهد میانگین هزینه دهک دهم به اول در ایران طی 15 سال اخیر از 16 و 17 برابر تا سال 1389 و تا قبل از اجرای هدفمندی یارانهها و اعطای یارانه نقدی به 14.7 برابر رسیده بوده است که این میزان با اجرای سیاست مذکور طی سالهای 1390 تا 1392 تا عدد 10.6 برابر نیز تقلیل پیدا کرد، با این حال همانند آنچه درمورد ضریب جینی گفته شد، بازهم شاخص مذکور با کاهش ضریب اصابت یارانهها، تورمهای بالا و عدم اجرای اصلاحات اقتصادی برای کاهش نابرابریها بازهم طی سالهای اخیر افزایش یافته و در سالهای 1397 و 1398 نسبت میانگین هزینه دهک دهم به اول در ایران حدود 14 برابر بوده است. تفاوت 14 برابری هزینههای دهکهای دهم (ثروتمندترین) و اول (کمدرآمدترین) درحالی است که طبق بررسیها این شاخص در دانمارک حدود 5.3 برابر، در نروژ حدود 6.1 برابر، در سوئد حدود 6.5 برابر، در هلند حدود 6.7 برابر، در فرانسه حدود 6.9 برابر و در آلمان نیز این میزان 6.8 برابر است. بهعبارت دیگر، اگر میزان هزینه را تابعی از درآمد بدانیم که اینطور نیز هست، فاصله درآمدی و هزینهای خانوارهای غنی در ایران 2 برابر میانگین این شاخص در کشورهای اروپایی است.

4 راهکار برای کاهش شکاف طبقاتی در ایران

همانطور که گفته شد، میزان نابرابری در ایران در مقایسه با کشورهای توسعه یافته و همچنین برخی کشورهای منطقه نیز در وضعیت نامطلوبی قرار دارد، بهطوری که در ایران در دولتهای گذشته، برنامهها و سیاستهای مختلفی در راستای کاهش نابرابری اجرا شده که به دلیل طراحی نادرست، ناکام ماندهاند. بررسی تجربه کشورهای یاد شده(سوئد، نروژ، دانمارک، هلند، فرانسه و آلمان) نشان میدهد مشکل اصلی این سیاستها، بهطور کلی، پوشش گسترده نظام حمایتی و عدم هدفمندی مناسب(ضریب اصابت به گروههای هدف) بوده است. بر این اساس طبق تجربیات کشورهای مذکور، کاهش پایدار نابرابری، مبتنیبر اخذ مالیات از ثروتمندان و پرداخت آن به مستمندان است. ایجاد چنین نظام بازتوزیع پایدار در کشور نیازمند انجام تغییرات در چهار محور اصلی است: ١ -تغییر پایه مالیاتستانی از بنگاه به خانوار ٢ -افزایش اشراف اطلاعاتی سازمان مالیاتی نظیر دسترسی آنها به حسابهای بانکی ٣ -اخذ مالیات تصاعدی از ثروتمندان و 4-بازتوزیع مالیات اخذ شده به مستمندان بهصورت مابهالتفاوت درآمد آنها از خط فقر. در ادامه بهطور مختصر هر کدام از اینها را توضیح میدهیم.

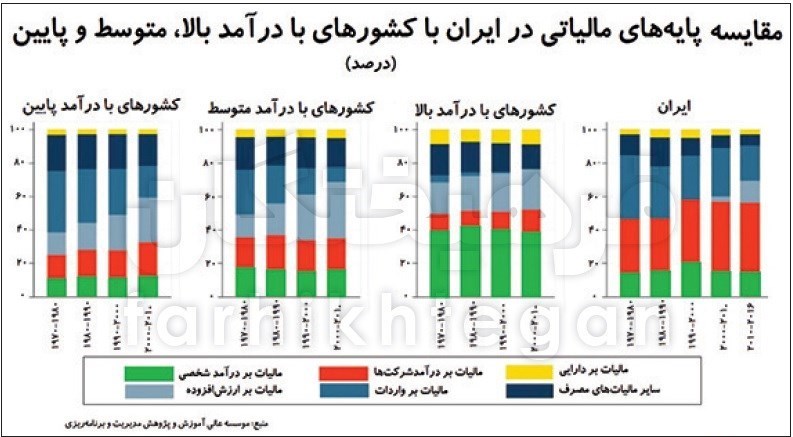

1- تغییر پایه مالیاتستانی از بنگاه به خانوار

بررسیها نشان میدهد درحالی که مالیات شرکتها سهم قابلتوجهی از مالیات در ایران را شامل میشود، اما در تمام این کشورها سهم مالیات بر سود شرکتها ناچیز است و بخش اصلی درآمد مالیاتی از درآمد خانوار یا مصرف(ارزشافزوده) اخذ میشود. این درحالی است که در ایران مالیات بر مشاغل و شرکتها حدود 5� درصد از کل درآمد مالیاتی را شامل میشود. این موضوع موجب اختلال در تولید بهینه بنگاهها شده و همچنین کاهش تولید ناشی از مالیات، باعث کاهش دستمزد کارگران بنگاه و از این طریق افزایش نابرابری شده است. در مجموع میتوان گفت مالیاتستانی از بنگاه بیشتر از منظر شفافیت اطلاعات و سیاستگذاری مالی/صنعتی اهمیت دارد، نه از نظر کسب درآمد. به همین دلیل در کشورهای توسعهیافته اگرچه مالیات از بنگاه اخذ میشود، اما نرخ آن به مراتب کمتر از نرخ مربوط به خانوار است و سهم آن نیز در کل درآمد مالیاتی پایین است.

2- اشراف اطلاعاتی بر حسابهای بانکی

طبق بررسیهای مرکز پژوهشهای مجلس، بانکهای کشور سالانه بیش از 200 هزار میلیارد تومان سود به سپردهگذاران بانکی پرداخت میکنند. نکته قابل تامل اینکه، 85 درصد از این سودها عاید 2.5 درصد از سپردهگذاران میشود. البته این موضوع فقط در مورد حسابهای سپردهگذاری است و پولهای بادآوردهای که برخیها از فعالیت در بازارهای غیرمولد و همچنین فعالیت در بازار سهام بهدست میآورند را شامل نمیشود. با این حال تقریبا تاکنون هیچ نظارت و اشراف اطلاعاتی روی این حسابها وجود نداشته و حتی دولت بدون درنظر گرفتن اصول مربوط به ضریب اصابت کمکها و حمایتهای اجتماعی، یارانه نقدی، یارانه معیشتی، تسهیلات کرونایی و... را بهطور یکسان به همه خانوارهای ایرانی پرداخت کرده و میکند. این درحالی است که تجربه کشورهای مذکور نشان میدهد در این کشورها به جای توجه به اطلاعات خوداظهاری، از اظهارات شخص سوم(نظیر حسابهای بانکی و نظام مالی، اطلاعات کارفرما و شرکای تجاری و معاملات) کمک گرفته میشود و دولت این حسابها را به نظام مالیاتی پیوند زده و جریانهای مالی را در جامعه کنترل میکند. این امر موجب شده دولت با اطلاعاتی که در دست دارد بتواند سیستم مالیاتی عادلانهای را طراحی و اجرا کند که اولا ثروتمندان مالیات بیشتری بپردازند و ثانیا کمکهای اجتماعی و یارانههای حمایتی نه بهطور یکسان(همانند آنچه در ایران پرداخت میشود) بلکه طبق الگوی خط فقر و مطابق با درآمدها و هزینههای خانوار پرداخت میشود و نکته سوم اینکه فرار مالیاتی به حداقل برسد.

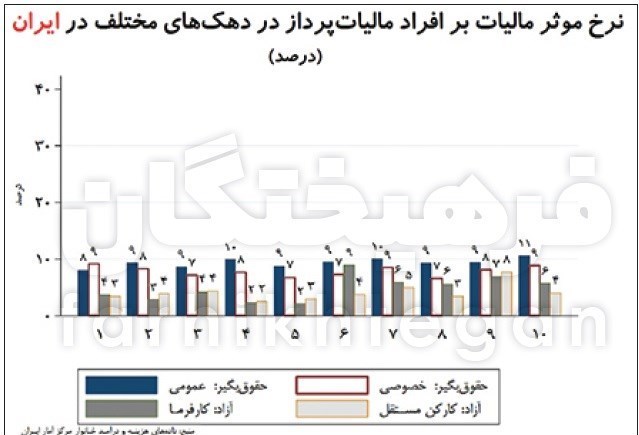

در همین زمینه در ایران عدم اشراف اطلاعاتی بر حسابهای بانکی و به عبارتی عدم توجه به اظهار شخص ثالث و اتکای صرف بر خوداظهاری باعث افزایش فرصت فرار مالیاتی در کشور شده، بهطوری که میزان فرار مالیاتی در کشورمان حدود 100 هزار میلیارد تومان برآورد میشود. در اثبات این رقم شگفتانگیز همین مقدار کافی است، درحالی در کشورهای توسعهیافته سهم مالیات از تولید ناخالص ملی به بیش از 30 تا 40درصد رسیده که این میزان چندین دهه است در ایران بین 4 تا 7 درصد در نوسان بوده است. نمودار شماره «3» درصد افراد مالیاتپرداز را به تفکیک گروه شغلی و دهکها در ایران نمایش میدهد براساس این نمودار، به جز شاغلان حقوقبگیر بخش عمومی، فرار مالیاتی در بقیه گروهها بهشدت زیاد است و این موضوع در تمام دهکهای درآمدی صادق است. دلیل اصلی این موضوع در ایران، همانطور که گفته شد، مغفول ماندن استفاده دولت(در اینجا سازمان امور مالیاتی) از اظهار شخص سوم بوده است.

3- اخذ مالیات تصاعدی از ثروتمندان

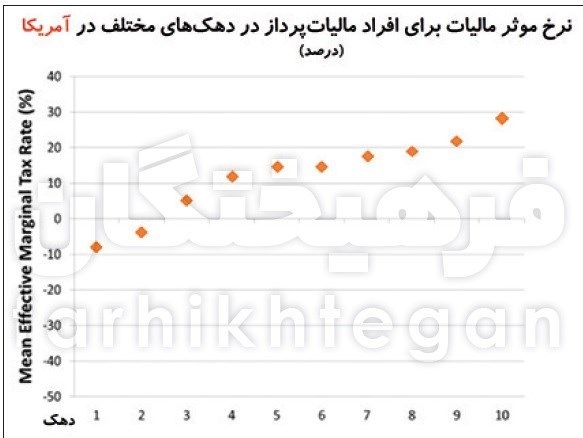

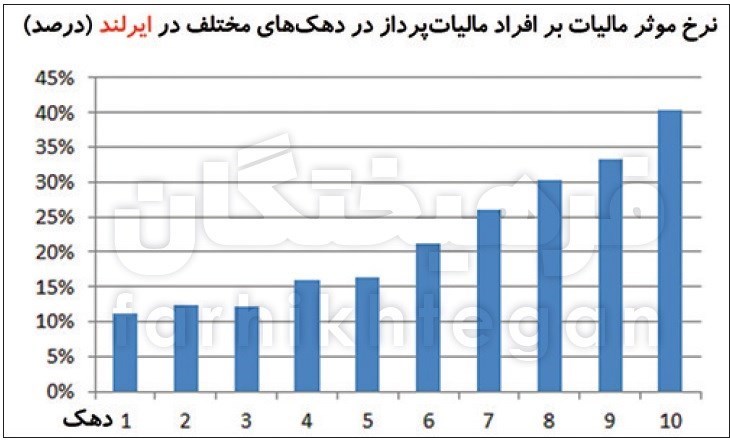

یکی دیگر از ویژگیهای سیستم توزیع درآمد در کشورهای توسعهیافته، طراحی و ایجاد یک نظام بازتوزیع مناسب بر مبنای تصاعدی بودن نرخ مالیات است، بهطوری که در اغلب کشورهای توسعهیافته متناسب با افزایش درآمد نرخ حاشیهای مالیات نیز افزایش مییابد. در همین زمینه بررسیها نشان میدهد نرخ حاشیهای مالیات برای درآمدهای بسیار بالا در کشورهای اروپایی تا بیش از 5� درصد افزایش مییابد، در آمریکا این میزان تا 30 درصد است.

با این حال طبق نمودار شماره «4» در ایران این نرخ بسیار پایینتر است و توزیع نرخ مالیات پرداخت شده تقریبا برای تمامی دهکها یکنواخت بوده و در تمامی آنها نرخ پرداختی موثر در گروه مشاغل آزاد پایینتر از گروه حقوقبگیر است. همانطور که در نمودار شماره «4» دیده میشود، نرخ پرداختی موثر در گروهها و دهکهای مختلف تقریبا یکسان است. همچنین به جز گروه حقوقبگیر بخش عمومی و خصوصی رسمی(دارای بیمه)، در سایر گروهها این نرخ بسیار پایین است.

در تعاریف آمده است نرخ موثر مالیاتی نسبتی است که صورت کسر آن «وجه نقد پرداخت شده» برای مالیاتها در طول دورههای مشخص و مخرج آن سود قبل از مالیات برای همان دوره است. نرخ موثر مالیاتی پایین بهعنوان معیاری برای اجتناب مالیاتی(فرار مالیاتی و...) درنظر گرفته شده است، چراکه با ثابت نگه داشتن درآمد، شرکتها یا افرادی که اجتناب از مالیات بیشتری دارند وجه نقد کمتری را برای مالیات، نسبت به شرکتها یا افرادی که اجتناب از مالیات کمتری دارند، پرداخت خواهند کرد.

از این رو، پایین بودن و ثابت بودن نرخ موثر مالیاتی دهکهای مختلف درآمدی در ایران(حتی در مقایسه با کشور آمریکا که به جامعهای با بیعدالتی شکاف طبقاتی مشهور است)، نشان میدهد به واسطه نبود ساختارهای کارآمد مالیاتی عملا ثروتمندان معاف از مالیات هستند. علاوهبر تجربه کشورهای اروپایی و حوزه اسکاندیناوی، تجربه کشور ترکیه نیز در این خصوص بسیار قابل تامل است؛ بهطوری که طبق اطلاعات جدول شماره یک؛ محاسبات پژوهشی یکی از مراکز مطالعاتی این کشور نشان میدهد سهم دهکهای مختلف از کل مالیات پرداخت شده توسط خانوارهای ترکیهای طی سالهای 2002 تا 2013 به این ترتیب بوده که بهطور میانگین بیش از 25 درصد کل مالیات پرداخت شده توسط خانوارهای این کشور(شامل مالیات بر ارزش افزوده، مالیات حقوق و دستمزد، مالیات بر درآمد، مالیات بر نقل و انتقال ملک، سهام و...) را دهک دهم(ثروتمندترین)، 15.3 درصد آن را دهک نهم، 12.6 درصد آن را دهک هشتم، 10 درصد را دهک هفتم، 9.1 درصد را دهک ششم، 7.6 درصد را دهک پنجم؛ 6.5 درصد را دهک چهارم، 5.6 درصد را دهک سوم، 4.7 درصد را دهک دوم و 3.2 درصد را دهک اول پرداخت کردهاند.

4- پرداختی بهصورت مابهالتفاوت خط فقر

چهارمین ویژگی یک نظام بازتوزیع کارا و پایدار، پرداختی به مستمندان براساس مابهالتفاوت درآمد آنها و حداقل درآمد تعیین شده است و نه یک مستمری ثابت. در این سازوکار که درتمامی کشورهای پیشرفته انجام میشود، هرخانوار در انتهای هرسال یک اظهارنامه مالیاتی با ذکر تمامی درآمدهای خود تکمیل میکند و سازمان مالیاتی اعتبار اطلاعات گزارششده را با توجه به اظهارات شخص سوم کنترل میکند. پس از نهایی شدن تشخیص و راستیآزمایی درآمد ممکن است آن خانوار مشمول پرداخت مالیات، معافیت یا دریافت مابهالتفاوت درآمد خود و خط فقر تعیینشده شود. درصورتیکه درسالهای آینده سازمان مالیاتی کماظهاری خانوار را تشخیص دهد، سرپرست خانوار مجبور خواهد شد که مبلغ مابهالتفاوت دریافتشده را بههمراه جریمه عودت کند. درحالحاضر، تقریبا تمامی نظامهای حمایتی کشور بر مبنای پرداخت مستمری است نه مابهالتفاوت درآمد، این نظام حمایتی شامل کمکهای بهزیستی، کمیته امداد، یارانههای نقدی و معیشتی و... است که متاسفانه همه زحمات را بهجهت اینکه ضریب اصابت دقیقی ندارند، خنثی و عقیم ساخته است. در این خصوص مطالعات نشان میدهد براساس مطالعهای که در موسسه عالی آموزش و پژوهش مدیریت و برنامهریزی (زیرنظر ریاستجمهوری) انجام شده است، نشان میدهد اگر این کمکها به صورت هدفمند پرداخت شود، میتوان شکاف طبقاتی را بهصورت جدی کاهش داد. برای مثال فرض کنیم دولت برای حمایت از قشر ناتوان و ازکارافتاده تعیین سطح حداقلی برای درآمد افراد تعیین میکند و خود نیز توان و منابع مالی حمایت بیشتر از این گروهها را ندارد و مانند کشورهای توسعهیافته با سیستم مالیاتی جامع تصمیم میگیرد این منابع را از طریق مالیات بر ثروتمندان انجام دهد. در این صورت، اگر دولت 5� درصد از درآمد سرانه بالای 5� میلیون تومان ثروتمندان را از آنان مالیات بگیرد و درآمد حاصله را به دهکهای پایین اختصاص دهد نسبت دهک دهم به اول از حدود ١4 برابر به 8.7برابر کاهش پیدا خواهد کرد. همچنین اگر در برآورد حداقلی ٣� درصد درآمد بالای 5� میلیون تومان را مشمول مالیات کند، بازهم این نابرابری از 14 به 10 برابر کاهش پیدا میکند.

منبع : فرهیختگان

انتهای پیام/