تحلیل تسنیم از روند جدید متغیرهای پولی در اقتصاد ایران/علت کاهش رشد نقدینگی و پایه پولی چیست؟

درحالی که در فروردین ماه رشد نقدینگی منفی بوده، به نظر میرسد سیاستهای پولی برای کنترل کوتاه مدت تورم نباید منجر به کاهش سرمایه در گردش بخش تولید شود.

به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، روز گذشته، متغیرهای پولی اسفند ماه 1400 توسط بانک مرکزی منتشر شد که بر اساس آن، حجم کل نقدینگی به عدد 4 هزار و 832 هزار میلیارد و 440 میلیارد تومان در پایان سال 1400 رسیده است.

طبق توضیحات بانک مرکزی 2.7 درصد از رشد 39 درصدی نقدینگی ناشی از اضافه شدن آمار سپردههای بانک ادغام شده مهر اقتصاد به آمار سپردههای بانک سپه است. طبق این توضیح، رشد واقعی نقدینگی در سال 1400 معادل 36.3 درصد بوده است.

میزان رشد واقعی نقدینگی در سال 1400 با وجود بسته شدن بودجه سال 1400 با کسری 480 هزار تومانی، 4.3 درصد نسبت به سال 99 کاهش داشته است.

همچنین در حالی که در پایان مرداد ماه سال 1400 رشد 12 ماهه پایه پولی به رقم 42.1 درصد رسیده بود، در پایان سال 1400 به رقم 31.6 درصد کاهش یافته است. پایه پولی در پایان سال 1400 به 603 هزار و 970 میلیارد تومان رسیده است.

* کاهش شدید خالص بدهی دولت به بانک مرکزی

رشد منفی خالص بدهی دولت به بانک مرکزی تا پایان سال 1400 ادامه داشته، بهطوری که این رقم در پایان اسفند ماه به منفی 86 هزار و 720 میلیارد تومان رسیده است.

خالص بدهی دولت به بانک مرکزی به معنای بدهی دولت به بانک مرکزی منهای سپرده دولت نزد بانک مرکزی است که براساس این آمار، میزان سپردههای دولت نزد بانک مرکزی تا پایان سال گذشته 86 هزار و 720 میلیارد تومان بیش از کل بدهی دولت به بانک مرکزی بوده است.

رشد خالص دارایی خارجی بانک مرکزی که در سال 99 معادل 35.3 درصد بود، در پایان سال گذشته به 20.8 درصد کاهش یافت و به 568 هزار و 200 میلیارد تومان رسید.

* صعود و نزول بدهی بانکها به بانک مرکزی در سال 1400

بدهی بانکها به بانک مرکزی در سال 1400 روند صعودی به خود گرفته بود و این سیر تا دیماه ادامه داشت، که این موضوع، موجب شد بدهی بانکها به بانک مرکزی به 175 هزار و 220 میلیارد تومان افزایش یابد اما با مدیریت بانک مرکزی بدهی بانکها روند کاهشی به خود گرفت بهطوری که تا پایان سال 1400 حجم بدهی بانکها به بانک مرکزی به 146 هزار و 270 میلیارد تومان تنزل کرد.

دولت سیزدهم که از شهریور ماه 1400 سکان اداره کشور را به دست گرفت، همه تلاش خود را در جهت کنترل رشد نقدینگی و پایه پولی بهکار گرفت، اما عرضه اوراق خریداری شده توسط بانکها در سال 1400 در عملیات بازار باز و کاهش نقدینگی در دست بانکها، بانک مرکزی را مجبور به خرید اوراق کرد و همین مساله تاحدود زیادی سیر نزولی کاهش رشد نقدینگی و پایه پولی را کند کرد.

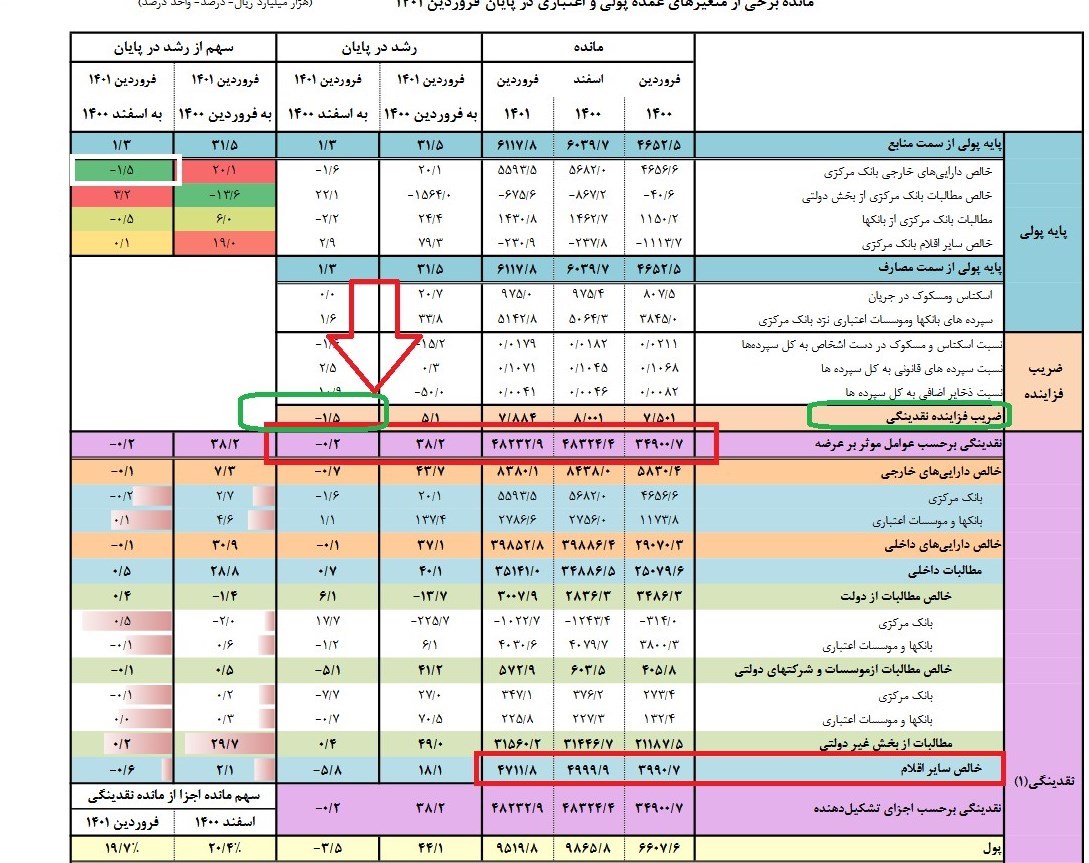

به گزارش تسنیم، بررسی گزارش اخیر بانک مرکزی نشان میدهد، در فروردین ماه حدود 9 هزار میلیارد تومان از نقدینگی کاسته شده است و بر این اساس روند رشد نقدینگی در نخستین ماه سال جاری منفی شد. بر این اساس از سه منظر میتوان عوامل منفی شدن رشد نقدینگی را بررسی کرد. در جدول زیر مانده برخی متغیرهای عمده پولی و اعتباری در پایان فروردین ماه قابل رویت است.

هَدم نقدینگی با فروش ارز؟

1-بر اساس جدول بالا پایه پولی فروردین ماه سال جاری نسبت به اسفند ماه حدود 1.3 درصد رشد داشته است، رشد 12 ماهه پایه پولی نیز حدود 31 درصد بوده است، یکی از نکات برجسته عوامل شکل دهنده پایه پولی منفی شدن رشد خالص داراییهای خارجی بانک مرکزی میباشد. به عبارت ساده تر بانک مرکزی از طریق عرضه ارز تا حدودی فرایند هدم نقدینگی را اجرا کرده و به این ترتیب سهم خالص داراییهای خارجی بانک مرکزی از رشد پایه پولی منفی 1.5 درصد بوده است.

رشد ضریب فزاینده منفی شد/ افت معنادار تسهیلات دهی بانکها و سیگنال سیاستهای انقباضی پولی

2-یکی از نکات جالب توجه در گزارش بانک مرکزی منفی شدن ضریب فزاینده بود که در برداشتهای مختلف رسانه ای به ان توجه جدی نشده است، بر مبنای این گزارش ضریب فزاینده به 7.8 کاهش یافته است. این درحالی بود که ثبت ضریب فزاینده 8 در اسفند ماه 1400 یک خبر منفی برای اقتصاد ایران محسوب میشد. به این ترتیب (با در نظر گرفتن سایر عوامل) به نظر میرسد، رشد منفی 1.5 درصدی ضریب فزاینده نقدینگی در فروردین ماه یک سیگنال مشخص در اعمال سیاستهای انقباضی پولی قلمداد میشود.

گفتنی است، منفی شدن ضریب فزاینده به این معناست که در سیستم بانکی تسهیلات کمتری نسبت به بازپرداخت وامها ارائه شد، این موضوع نیز در شرایط پسا حذف ارز 4200 تومانی که سرمایه درگردش واحدهای تولیدی با چالش روبه رو شده است یک سیگنال رکودی محسوب میشود، لذا به نظر میرسد با انتشار آمار مربوط به خرداد 1401 احتمالاً دوباره شاهد رشد ضریب فزاینده باشیم.

لازم به ذکر است، در سال 1399 و 1400 هم در فروردین ماه ضریب فزاینده کاهش اندکی را تجربه کرده اما در مقطع فعلی نمی توانیم از کاهش دائمی آن اطمینان حاصل کنیم. برخی اقتصاددانان جریان اصلی اقتصاد امیدوارند تا سیاست محدودیت رشد ترازنامه بانکها که از زمستان سال 1399 اجرایی شد به تدریج اثر خود را در کاهش ضریب فزاینده خلق نقدینگی ظاهر کرده باشد. هرچند این گزاره در حوزه عوامل موثر بر تولید و جلوگیری از رکورد واجد توضیحاتی است که در ادامه به آن خواهیم پرداخت.

کاهش 29 هزار میلیارد تومانی نقدینگی از محل خالص سایر اقلام!

3- نگاهی به گزارش بانک مرکزی در قسمت نقدینگی بر حسب عوامل موثر بر عرضه حاوی یک نکات حائز اهمیت است. بر این اساس در اسفند ماه 1400 خالص سایر اقلام حدود 500 هزار میلیارد تومان بوده که در فروردین ماه به 471 هزار میلیارد تومان کاهش یافته است. بر این اساس بر این اساس نقدینگی تنها از این محل 29 هزار میلیارد تومان کاهش یافته که رشد منفی 6 درصدی را نشان میدهد. این جزء بیشترین تاثیر را در منفی شدن رشد نقدینگی بر حسب عوامل عرضه داشته است.

2 نکته اساسی در تحلیل گزارش بانک مرکزی از متغیرهای پولی در فروردین ماه

الف) بررسی مجموع عوامل و متغیرها نشان میدهد در ماههای گذشته مجموع سیاستهای انقباضی از محل عرضه ارز، کنترل ضریب فزاینده نقدینگی و بازفروش اوراق بدهی دولت انجام شده که در مجموع شاهد کاهش حدود 10 هزار میلیارد تومان نقدینگی هستیم. از مجموع عوامل ذکر شده کاهش خالص سایر اقلام و خالص داراییهای بانک مرکزی نمیتواند منجر به تعمیق جدی وضعیت رکودی شود اما منفی شدن ضریب فزاینده نقدینگی حساسیتهای خاص خود را به همراه دارد.

ب)نکته جالب توجه اینکه با توجه به پیاده سازی سیاست مردمی سازی یارانهها و حذف ارز 4200 تومانی از یک طرف تمام واحدهای تولیدی که با تولید مواد غذایی که با ارز 4200 تومانی مرتبط بوده اند با چالش جدی سرمایه در گردش مواجه خواهند شد. از طرف دیگر با چند برابر شدن حقوق ورودی ناشی از تغییر نرخ محاسباتی ارز در گمرک (از 4200 به 23 هزار تومان) تمامی واحدهای تولیدی به سرمایه در گردش بیش از آنچه که در سال 1400 درگیر آن بودند، نیاز خواهند داشت.

به این موضوع نیز باید توجه کرد که حدود نیمی از تسهیلات سیستم بانکی مربوط به پرداخت سرمایه در گردش است. یک جمع بندی مقدماتی نشان میدهد تداوم این وضعیت ممکن است منجر به اختلال طرف عرضه و تورم جدید در ماههای آتی شود. کنترل کوتاه مدت و محدود تورم نباید منجر به وضعیتی شود که به تعمیق رکود و چالش سمت عرضه در واحدهای تولیدی منجر گردد.

انتهای پیام/