بحران مسکن، واقعیتها و چشمانداز خروج از رکود

خبرگزاری تسنیم: بررسی بازار مسکن ایران در طی دهه های اخیر نشان میدهد که سیکلهای مسکن از ۳-۲ سال دوران رشد و ۳-۱.۵ سال دوران رکود شکل میگیرند و بر اساس روند عادی سیکلهای مسکن، تداوم رکود فعلی تا ۱۸-۶ ماه آینده چندان نامتعارف نخواهد بود.

پس از دوره هشت ساله (92-1384) با دو سیکل رشد متوالی بهای زمین و مسکن که در تاریخ کشور بی سابقه بوده است و پس از آن در حدود یک سال توقف بازار متورم مسکن و در شرایط رکود/تورمی اقتصادی کنونی، متولیان و دست اندرکاران بخش مسکن فعالیت و تلاش مستمری را برای کسب تسهیلات مالی (سوبسیددار ارزان قیمت) از محل منابع عمومی آغاز نموده اند. بررسی بازار مسکن ایران در طی دهه های اخیر نشان میدهد که سیکلهای مسکن از 3-2 سال دوران رشد و 3-1.5 سال دوران رکود شکل میگیرند. با توجه به این که از سال 1384 دو سیکل متوالی با فاصله زمانی نسبتاً کوتاه تجربه شده و دوران رشد سیکل دوم تا سال 1392 طول کشیده است، لذا بر اساس روند عادی سیکلهای مسکن کشور و پارامترهای تاثیرگذار اقتصادی و قدرت خرید مردم، تداوم روند رکود فعلی تا 18-6 ماه آینده چندان نامتعارف و غیرطبیعی نخواهد بود، اگر چه فعالان این بخش چنان به چند سال رشد مداوم بازار با سودهای بسیار بالا عادت نموده اند که تحمل دوران ایستایی طبیعی بازار مسکن برای آنان تحمل ناپذیر شده است. برای روشن شدن ابعاد و جوانب موضوع، در ادامه بحث روند گذشته و وضعیت موجود بازار مسکن کشور مورد بررسی قرار می گیرد.

الف- بهای مسکن/زمین:

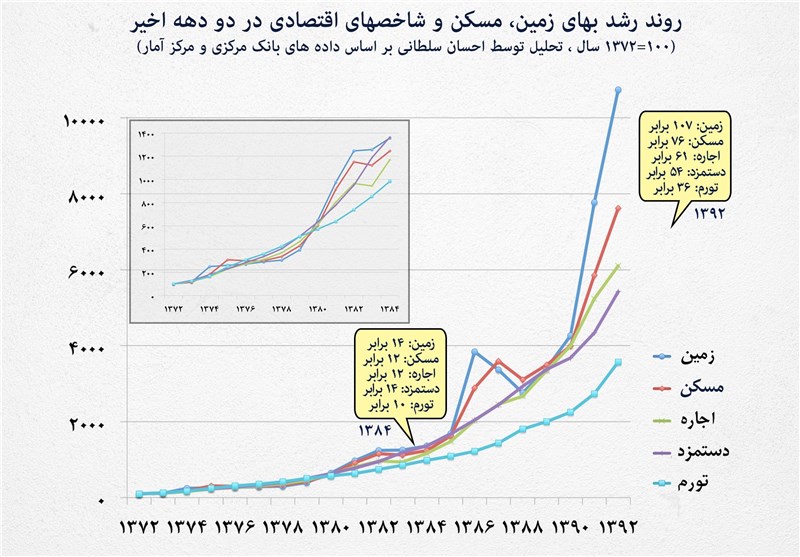

بر طبق داده های مرکز آمار ایران، در طی دوره بیست ساله 92-1372 بهای زمین، مسکن و اجاره بهای مسکن (متوسط تهران) و میزان تورم از رشد متوسط سالانه به ترتیب 26.3، 24.2، 22.8و 19.6 درصد برخوردار بوده که به مفهوم افزایش 3 ، 2.2 و 1.7 برابری به ترتیب بهای زمین، مسکن و اجاره بها نسبت به رشد کلی قیمتها و خدمات در کشور میباشد. در دوره 92-1384 افزایش کلی قیمتهای ناشی از تورم 234 درصد و افزایش بهای مسکن 511 درصد بوده، به عبارت دیگر تورم بهای مسکن 2.19 برابر تورم عمومی کشور بوده است (با رشد متوسط سالانه 25.4 درصد).

در طی دو دهه اخیر سرمایهگذاری در زمین یا مسکن از هر مورد دیگری از قبیل طلا یا ارز سودآورتر بوده است. در این دوره، در صورت سرمایهگذاری در زمین نسبت به ارز، سپرده 5 ساله بانکی و طلا به ترتیب سرمایه به میزان 6.1، 4.1 و 1.8 برابر افزایش پیدا می کرد. در صورت سرمایهگذاری با تسهیلات دریافتی بانکی بخشهای مسکن، صنعت یا بازرگانی در زمین (حتی با پرداخت بهره مرکب)، امکان کسب ثروت بدون هیچگونه فعالیت یا تلاش اقتصادی به میزان به ترتیب 6.8، 4.5 و 2 برابر تسهیلات دریافتی در طی این دوره وجود داشت که با سرمایه گذاری در مسکن این نسبتها به ترتیب 4.9، 2.9 و 1.1 برابر است. به عبارت دیگر بعضی فعالان بخش زمین و مسکن که به تسهیلات بانکی دسترسی داشتهاند، علاوه بر درآمدهای ناشی از ارزش افزوده ساخت و ساز به درآمدهای نجومی بادآوردهای نیز رسیدهاند.

در دوره فوق الذکر بهای متوسط زمین، مسکن و اجاره بها در تهران بر حسب دلار آمریکا به ترتیب 6.1، 4.3 و 3.4 برابر رشد داشته که به مراتب بیش از رشد شهرهای بزرگ جهان است و علیرغم افزایش بیش از سه برابری نرخ ارز در پایان دوره، نرخ رشد متوسط سالانه بهای ارزی (به دلار) زمین و مسکن به ترتیب 17.5 و 13.8 درصد می باشد که این نرخ بسیار بالای سودآوری و منافع بادآورده (به بهای جهانی) در یک دوره نسبتاً بلندمدت چهارده ساله در هیچ اقتصاد جهانی تجربه نشده است.

ب- هزینه تولید مسکن:

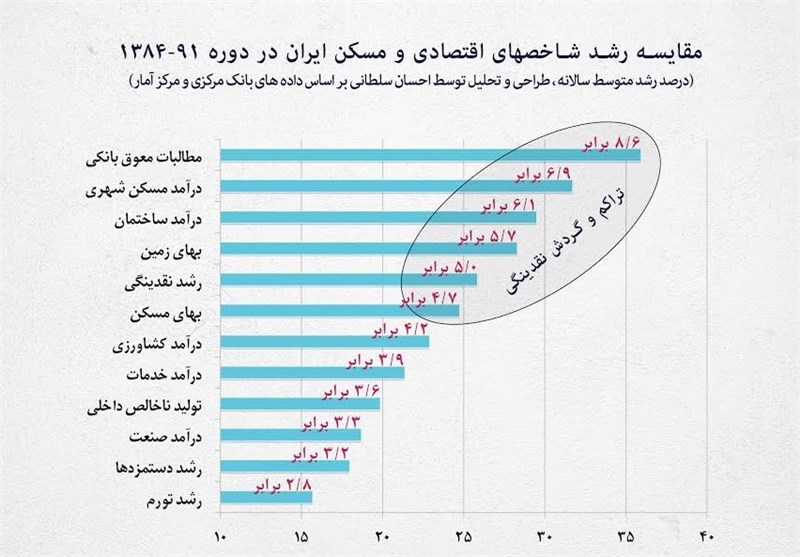

در دولتهای هفتم تا یازدهم (دوره 92-1376) با این که شاخصهای تورم عمومی کالاها، دستمزدها، بهای مصالح ساختمانی و بهای خدمات عمومی ساختمانی به میزان به ترتیب 8.4، 13.5، 10.3 و 14 برابر افزایش یافت اما بهای مسکن با شدت بیشتر 22.7 برابر گردید. بطور کلی به جای اینکه بهای مسکن متاثر از هزینه ها باشد، هزینه های تولید مسکن تابعی از حجم تولید و بهای آن بوده است و افزایش شدید بهای مسکن ارتباط چندانی با رشد هزینه های ساخت و ساز ندارد.

ج- عرضه و تقاضا و قدرت تهیه مسکن:

نتایج سرشماریها نشان میدهد که جمعیت شهرنشین کشور از 54.3 درصد کل جمعیت (26.8 میلیون نفر) در سال 1365 به 71.4 درصد (53.4 میلیون نفر) در سال 1390 رسید. تعداد خانوار شهری کشور از 5.53 میلیون (با بعد خانوار 4.8) در سال 1365 به 15.43 میلیون (با بعد خانوار 3.5) در سال 1390 بالغ گردید.

در مجموع دوره 90-1375 نسبت خانوار شهری به خانه از 1.25 خانوار به ازای هر خانه به 1.04 و نسبت جمعیت شهری به خانه از 5.8 نفر به ازای هر خانه به 3.6 کاهش یافته است. در طی همین دوره نرخ رشد متوسط سالانه تعداد واحدهای مسکونی، خانوار شهری و جمعیت شهرنشین به ترتیب5.8، 4.5و 2.5درصد میباشد.

در همین حال تعداد واحدهای مسکونی خالی با رشد 2.63 برابری نسبت به سال 1385 به 1،663،412 واحد در سال 1390 رسید که در استان تهران (شامل البرز) با رشد 3.51 برابری به 397،026 واحد افزایش یافته است. از کل تعداد واحدهای مسکونی کشور 30.1 درصد (57.1درصد در مناطق شهری) در دوره 84-1375 ساخته شده اند. در سال 1379 ارزش حقیقی تولید مسکن شهری در ایران در حدود 1.5 برابر نسبت به سالهای قبل از آن افزایش یافت که مجدداً در سال 1385 همین روند تکرار گردید و در مجموع ارزش حقیقی تولید مسکن ایران در دهه هشتاد در حدود دو برابر دهه هفتاد بوده است.

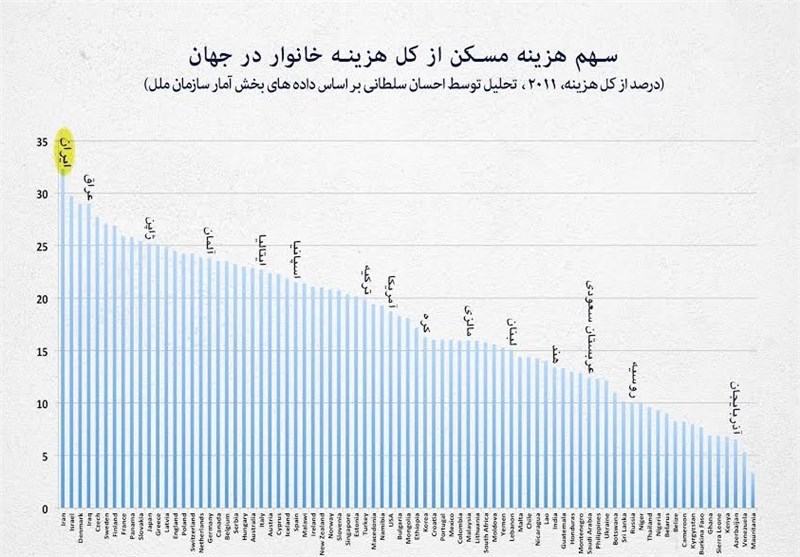

در متوسط سه ساله آخر دوره 92-1372 نسبت به سه ساله اول قدرت خرید دستمزدبگیران برای خرید زمین و مسکن و پرداخت اجاره بها به ترتیب 33، 25 و 18 درصد کاهش یافت. روند افزایش بها و در نتیجه هزینه مسکن در ایران منجر به افزایش سهم هزینه مسکن از هزینه خانوار به میزان 12 درصد و در عین حال کاهش سهم هزینه های غذا و پوشاک به ترتیب 33 و 41 درصد شده است. در سال 1391 سهم هزینه مسکن از کل هزینه خانوار 32.5 درصد میباشد و بر طبق دادههای مرکز آمار سازمان ملل متحد، ایران رتبه اول سهم هزینه مسکن از کل هزینه خانوار در سطح کشورهای جهان را دارد.

د- رشد بخش ساختمان و بخشهای اقتصادی:

در دوره اقتصاد نفتی کشور (92-1378)، درآمد بخش ساختمان با 14 درصد افزایش ارزش حقیقی و 69 درصد افزایش ارزش واقعی نسبت به کل اقتصاد رکورددار کسب درآمدهای کاذب تورمی بوده و در مقابل بخش صنعت دارای بالاترین کاهش ارزش درآمد واقعی به میزان منفی 30 درصد نسبت به کل اقتصاد است. تاثیر سیاستگذاریها و اقدامات دولتهای نهم و دهم موجب شد تا بر خلاف درصد معمولاً بالاتر ارزش افزوده صنعت در سالهای قبل از آن نسبت به تولید ساختمان، در دوره 91-1384 درصد ارزش افزوده صنعت با 17.8 درصد کاهش به تدریج به 34 درصد از کل ارزش تولید آن و درصد ارزش افزوده ساختمان با 33.6 درصد افزایش به 56 درصد از ارزش تولید آن برسد.

جمع بندی و نتیجه گیری:

در زمانی که دولت سیاست خود را خروج غیرتورمی از شرایط رکود اعلام نموده و دچار مضیقه شدید منابع مالی و کاهش نسبی درآمدهای مالیاتی در سال جاری است، لذا با کمبود منابع و محدودیتهای پیشرو یکی از مهمترین وظایف دولت تخصیص درست و مناسب منابع مالی در دسترس به اولویتهای اقتصاد خواهد بود. اولویتهای مهم تخصیص منابع در اقتصاد ایران چه هستند؟ با اقتصاد در حال رکود، منابع مالی رشد از کجا تامین خواهد شد؟ از ایجاد نقدینگی جدید یا از رشد اقتصادی؟ چه بخشهایی در سالهای اخیر رشد بالاتر از کل اقتصاد داشته و چه بخشهایی از رشد بازماندهاند؟ آیا پیشرفت یا عقبماندگی بخشهای اقتصادی در دهه اخیر به علت بروز شرایط بیرونی نامتعارف، ایجاد رانتها و رقابت ناعادلانه فضای کسب و کار بوده یا به فضای رقابت عادلانه و سالم کسب و کار و دینامیک درونی آنها مربوط میباشد؟ آیا اتخاذ تصمیمات و انجام اقدامات در جهت تداوم حرکت قطار اقتصاد در مسیر ریل پراشتباه قبلی و در راستای تثبیت و تامین منافع بخشها و گروه هایی خواهد بود که در دولتهای گذشته رانتهای کلان را دریافت نموده اند؟ برای برونرفت از وضعیت فعلی رکود تورمی چه باید کرد؟ اینها برخی از سوالاتی هستند که قبل از اتخاذ هر تصمیم اقتصادی باید پاسخ داده شوند.

افزایش نقدینگی های سرگردان، ورود منابع مالی بادآورده ناشی از رانتها و فساد مالی، رکود بخش تولید و عملیات سوداگری و سرمایه گذاری منجر به افزایش بی سابقه و بی رویه بهای مسکن شد که با عمیق شدن شکاف بین بهای عرضه و توان خرید مصرف کننده، رکود بازار فعلی ایجاد گردید. از سوی دیگرچنانچه ذکر شد، سیکلهای بازار مسکن ایران دارای مدت رشد 3-2 سال و رکود 3-5/1 سال میباشند، لذا با توجه به دو سیکل متوالی با فاصله زمانی نسبتاً کوتاه (در طی دوره 72-1384) و رشد سیکل دوم تا نیمه اول سال 1392، تداوم روند رکود فعلی تا 18-6 ماه آینده غیرعادی نخواهد بود. البته در غیاب عوامل فوق الذکر، شرایط رکود تورمی کنونی نیز میتواند عامل مهمی به شمار بیاید.

درخواست دستاندرکاران بخش مسکن تخصیص حجم قابل توجهی از وجوه مالی اداره شده با سود تسهیلات در حدود نصف نرخ معمول بانکی و همچنین نرخ تورم (و از طرفی به مراتب کمتر از سود تسهیلات بخشهای مولد صنعتی و کشاورزی) برای خرید مسکن میباشد و توجیه آنان این است که ادامه رکود فعلی در آینده مشکل ساز شده و از طرفی دولت وظیفه دارد تا مسکن مردم را تامین کند. شایان ذکر است که وظیفه دولت هیچگاه دفاع از منافع بادآورده گروهی اندک به زیان عامه مردم و تثبیت بهای ناعادلانه و نامتعارف ارزش کاذب کالاها و خدمات یک بخش خاص نیست. اگر چه بی تردید برای مسئولین ذیربط ساده ترین و بیزحمت ترین راه که کمترین مسئولیت اجرایی را دارد، استفاده از منابع ارزان قیمت عمومی میباشد اما به جای برخورد با مشکلات با تزریق منابع مالی عمومی (که راهکار غالب دولتمردان دولتهای نهم/دهم بود)، شایسته خواهد بود تا با ساز و کارهای هدفمندانه تر و رویکردهای هوشمندانه تر با مسائل برخورد شود.

در صورتی که رشد بهای مسکن در حدود تورم باشد، تقاضای کمک و سوبسید خرید شاید منطقی به نظر برسد، اما هنگامی که رشد متوسط بهای مسکن در هشت سال گذشته بیش از دو برابر نرخ تورم بوده، تخصیص هر گونه تسهیلات با نرخ ارزان اعطاء رانت مجدد به بخشی خواهد بود که منافع و رانت بی حد و اندازه ای را دریافت نموده است. با وجود رشد بالای متوسط سالانه 25.4 درصد تورم قیمتی بخش مسکن در طی دوره هشت ساله گذشته (92-1384)، اعطای وام ارزان سوبسیددار از محل منابع عمومی کشور به این مفهوم هست که چون عامه مردم توانایی جبران منافع بادآورده بازار مسکن را به صورت مستقیم ندارند، لذا دولت باید آن را به صورت غیرمستقیم و از محل منابع عمومی کشور بپردازد. این یعنی تشویق و جایزه دولت برای رانت و منافع بادآورده بخش مسکن و تایید و به رسمیت شناختن آن میباشد. اعطاء رانت مجدد و مضاعف به این بخش، به مثابه این خواهد بود که دولت به جای تنبیه و مجازات محتکران و گرانفروشان آنان را تشویق و تایید نموده و به مردم (البته از جیب خودشان) کمک کند تا کالای گران آنها (که برای سودجویی هر چه بیشتر بهای آن به صورت تصنعی بالا رفته) را تهیه کنند.

اگر منابع بانکی با نرخهای متداول (در حدود سی درصد در سال) به بازار تزریق شوند به مفهوم مشکلات بازپرداخت و از طرفی توقع افزایش نرخ تورم مسکن به میزان در حدود سود بانکی در آینده است و اگر با نرخهای سوبسیددار و ترجیحی باشد، به مفهوم اعطاء سوبسید به سوداگرانی میباشد که زمینه افزایش نرخها را فراهم نموده اند. درخواست بازپرداخت پلکانی تسهیلات به مفهوم پیشبینی این است که مصرف کنندگان نهایی حتی توان پرداخت تسهیلات مسکن (ارزان قیمت و سوبسیددار) را نداشته و باید به این امید نشست تا مانند گذشته نرخهای تورم سنگین دورقمی (که دولت با سیاستهای انقباضی همه تلاش خود را برای کاهش آن صرف میکند) و بالطبع افزایش دستمزدها در سالهای آتی امکان بازپرداخت تسهیلات را فراهم نماید. تامین منابع مالی با سود تسهیلات به مراتب کمتر از بخشهای مولد صنعتی و کشاورزی ادامه خط مشی ضدتولید دولتهای نهم و دهم میباشد و احتمالاً چون گذشته تاوان این رانت را نیز تولیدکنندگان و اقشار فرودست خواهند داد. با توجه به مابهالتفاوت نرخ تسهیلات ترجیحی با نرخهای متداول بانکی که در حدود 13 درصد میباشد، سوبسید هر فقره وام برابر با 044/1 میلیارد ریال و با توجه به پیشنهاد تامین 300 هزار فقره وام در هر سال و 1،500،000 فقره وام در مجموع، کل سوبسید پرداختی مبلغ 5/1566 هزار میلیارد ریال محاسبه میگردد که معادل با پرداخت میزان یارانه نقدی کنونی (450 هزار ریال) به مدت 5 سال (زمان اجرای طرح) به 75 درصد از کل جمعیت کشور میباشد. مبلغ سرانه سوبسید این تسهیلات برای هر ایرانی بیش از 20 میلیون ریال هزینه در بر خواهد داشت. نظر به اینکه همه سوبسید اعطایی دولت نقداً و مستقیماً به عرضه کنندگان مسکن که در چند سال اخیر از سودهای افسانه ای برخوردار شده اند، داده خواهد شد، لذا بر اساس سناریوی موجود برای اولین بار یک دولت تصمیم دارد تا برای اجتناب از کاهش اندکی از منافع کلان بادآورده گروهی خاص، از محل منابع عمومی کشور به آنها رانت مستقیم پرداخت کند. نکته قابل توجه عدم امکان دسترسی بین 50 تا 70 درصد از کل مردم (دهکهای کم درآمد جامعه) به تسهیلات پیشنهادی است، یعنی در حدود دو-سوم مردم کشور (اقشار کمدرآمد) باید هزینه رانتی را بپردازند که صرف تامین منافع طبقه خاصی خواهد شد و توان پوشش کمتر از یک-سوم (اقشار با درآمد بالای متوسط) را دارا باشد. تامین نقدینگی و سوبسید اجرای طرح منجر به فقیرتر شدن طبقه متوسط به پایین جامعه خواهد شد.

دستاندرکاران بخش مسکن دولت را از کاهش عرضه مسکن در سالهای آتی می هراسانند یا از وضعیت مردمی که وضعیت مسکن مناسب ندارند. با توجه به کمبود شدید منابع مالی کشور، آیا ایجاد شغل برای میلیونها نفر بیکار مهمتر است یا بهبود وضع مسکن چند صد هزار نفر از مردم؟ آیا وضعیت نامطلوب سبد غذایی و سوءتغذیه اغلب مردم اهمیتی ندارد؟ بخش مسکن پس از هفت سال پیاپی بزرگ و فربه شدن (در حدود دو برابر نسبت به کل اقتصاد)، چنان عادت به رشد بیرویه نموده که حتی در دوران رکود تورمی فعلی نیز حاضر به کاستن از توقعات خود نیست. این بخش از حدود یک سال رکود (طبیعی و از طرفی به جهت عادت به درآمدهای افسانهای) می نالد، اما تولید صنعتی کشور از نه سال شیب سرمایهگذاری منفی و شش سال کاهش ارزش موثر تولید در حال اضمحلال تدریجی است.

در زمانی که از سود و رانت بادآورده بخش مسکن هیچگونه مالیاتی اخذ نمیشود، بخش تولید و صنعت حتی در زمان زیاندهی نیز مکلف به پرداخت مالیات است و علیرغم ارزش افزوده بالا در بخش مسکن، هیچ نوع مالیات ارزش افزوده اخذ نمیگردد. لذا با توجه به حجم زیاد فعالیتهای سوداگرانه و سرمایه گذاری در بخش مسکن و زمین و سودآوری بالا، باید تمهیداتی جهت اخذ مالیات و عوارض عادلانه از این بخش (هماهنگ و متوازن با سطح اخذ مالیات درآمد از بخشهای خدماتی و صنعتی) در نظر گرفته شود. بخشی از مالیات و عوارض دریافتی میتواند صرف تامین منابع مالی صندوق مسکن برای حمایت از اقشار ضعیف و کمدرآمد گردد. ساخت و ساز مسکن شهری در سال 1391 نسبت به سال 1383، (با تعدیل تورم) از سود دویست و نود هزار میلیارد ریالی برخوردار است که قابل مقایسه با پرداخت 9 ماه یارانه نقدی در کشور میباشد.

تامین نقدینگی جهت جبران رانت مسکن (با بهای ارزان) منجر به ایجاد تقاضای کاذب جدید (نظر به افزایش کاذب قدرت خرید مصرف کننده) در بازار مسکن شده که میتواند منجر به رشد قیمتها گردد. ایجاد تحرک در بازار از طریق تزریق نقدینگی (در شرایط رکود تورمی کنونی) که مشخص نیست از ایجاد ارزش افزوده توسط فعالیتهای مولد حاصل خواهد شد یا از رشد نقدینگی بدون پشتوانه، اقتصاد کشور را به بازتکرار روند گذشته خواهند کشاند. همچنین باید یادآور شد که سیاست دولت تحریک رشد است و نه تقاضای مصرف. منابع مالی سوبسیددار و رانتهای جدید، شاید در کوتاه مدت مسکن موقتی بر بیماری مسکن کشور باشد، اما مجدداً مسبب تکرار دوران رکود فعلی خواهد شد.

در صورت اقدام دولت و نهادهای عمومی و مالی به فروش املاک در اختیار مازاد و خروج از ملک داری و سوداگری در بازار مسکن، عرضه قابل توجهی به بازار املاک صورت خواهد گرفت که میتواند تا حدی موجب تعدیل قیمت مسکن گردد. در صورت تعدیل بهای مسکن به قیمتهای عادلانه، بدیهی است که بدون نیاز به بذل منابع عمومی کشور برای خرید آن، توان خرید مصرف کنندگان نهایی (به صورت حقیقی و نه کاذب) بالا رفته و رونق نیز به بازار بر میگردد. بر طبق اظهار شرکت فروش اموال مازاد بانکها فقط ده بانک دولتی دارای بیش از 15،000 ملک مازاد می باشند.

با ترتیبی که دستاندرکاران بخش مسکن برای اخذ تسهیلات ارزان قیمت در پیش گرفته اند، دیگر بخشهای اقتصادی از قبیل خودروسازان هم درخواستهای مشابهی را ارائه خواهند نمود. لذا مشخص نخواهد بود که منابع مالی تسهیلات و سوبسیدها از کجا تامین خواهند شد.

حتی اگر با ورود نقدینگی ارزانقیمت مشکل بخش مسکن تا حدی بر طرف گردد، معضل افزایش مضاعف هزینه تهیه واحدهای تجاری/اداری که بخش مهمی از هزینه انجام کسب و کار را تشکیل داده و در نهایت نیز به مصرف کننده منتقل میشود و رکود بخش تولید و خدمات را به شدت تشدید نموده است، همچنان لاینحل باقی خواهد ماند.

با توجه به ازدیاد ساخت و ساز در سالیان اخیر و ورود افراد سوداگر و سودجو به عرصه تولید مسکن، به نظر میرسد بهتر است تا حمایتهای دولت هدفمندانه و در جهت افزایش توان مهندسی و رشد گروههای قدرتمند تولید مسکن متمرکز گردد و نه در جهت کمک به فروش واحدهای موجود که در بازار آشفته چند سال گذشته ساخته شده اند. با عدم عرضه منابع مالی جهت خرید و ایجاد تقاضای کاذب، تعدیل قیمتهای فعلی توسط تورم و ازدیاد تدریجی عرضه (توسط سوداگران و سرمایه گذاران) منجر به کاهش تدریجی ملایم بهای مسکن خواهد شد و خود به خود با افزایش دستمزدها و درآمد مصرفکنندگان نهایی و ایجاد تقاضا بازار به حرکت در خواهد آمد. در هر صورت پیش بینی میشود که بازار مسکن از انتهای سال جاری یا ابتدای سال بعد به تدریج رونق بگیرد، لذا دخالت و دستکاری دولت به غیر از ایجاد اغتشاش و تلاطم کاذب (به سود عرضه کنندگان مسکن و به زیان مصرف کنندگان نهایی) اثر دیگری را در بازار ایجاد نخواهد نمود و منابع مالی عمومی کشور نیز فقط به جیب عرضه کنندگان مسکن خواهد رفت.

بخشهای مهم اقتصادی صنعت، کشاورزی، خدمات و ساختمان مانند گروه اسبهایی هستند که یک ارابه را میکشند، یک اقتصاد هنگامی میتواند درست به جلو حرکت کند که بخشهای محرک آن از رشد همگام و متناسبی برخوردار باشند. هنگامی که یک اسب بیشتر تغذیه شود و سریعتر از بقیه حرکت کند، بخشهای دیگر دچار سوءتغذیه و واماندگی شده و در نهایت حرکت کل مجموعه دچار اختلال شده و متوقف خواهد گردید. رشد بیش از حد، نامتوازن و رانتی یک بخش در یک اکوسیستم اقتصادی نه تنها به صورت سرطانگونه مانع از رشد بقیه بخشها میشود که در نهایت رشد خودش را نیز متوقف میکند. بخش مسکن با پیشی گرفتن رشد بهای زمین از رشد نقدینگی در دولتهای نهم و دهم، حتی جلوتر از جریان مالی اقتصاد حرکت کرده است. لذا راه حل منطقی برای درمان بخش فربه مسکن یک رژیم اقتصادی سختگیرانه و ریاضتی و از طرف دیگر رشد بخشهای مولد اقتصادی و افزایش درآمد مردم خواهد بود تا با ایجاد تعادل مابین بهای عرضه و قدرت خرید تقاضا، به تدریج بهای مسکن بر پایه تقاضا و قدرت خرید مصرف کننده نهایی تعدیل گردد و نه بر اساس تقاضاهای سوداگرانه و سرمایه ای با توقع کسب سودهای بادآورده.

پیشنهادات:

- عدم دخالت و دستکاری دولت در روند سیکل طبیعی بازار مسکن

- افزایش تولید صنعتی و کشاورزی و افزایش اشتغال مولد و درآمد ملی (که منجر به ایجاد توان تهیه و تقاضای واقعی مصرف و تحریک بازار خواهد شد.)

- خروج سازمانهای دولتی، نهادهای عمومی و بانکها از سوداگری در بخش مسکن و ملکداری و فروش املاک مازاد آنها

- اخذ مالیات درآمد و مالیات ارزش افزوده و عوارض دیگر از درآمد تولید مسکن، افزایش بهای زمین (بالاتر از نرخ تورم) و هر گونه منافع حاصل از عملیات سوداگرانه و سرمایه گذاری در این بخش (متناسب و متوازن با دیگر بخشهای اقتصادی)

- اختصاص بخشی از درآمدهای فروش املاک و درآمدهای مالیاتی فوق الذکر به تامین مالی بخش مسکن

- سیاستگذاریها و برنامه ریزیهای کارشناسی و علمی میان مدت و بلندمدت برای حل مشکل مسکن به جای اقدامات مقطعی و تجویز مسکنهای موردی و موضعی

- سیاستگذاری و اقدامات اجرایی جهت رشد و تسهیل فعالیت گروههای تخصصی و حرفه ای در زمینه تولید مسکن، افزایش توان مهندسی کشور و ایجاد گروههای قدرتمند و بزرگ در این زمینه و جلوگیری از ورود سوداگران و افراد غیرحرفهای.

* احسان سلطانی ، پژوهشگر

انتهای پیام/