چالشهای فروش ارز توسط صندوق توسعه ملی در بازار آزاد + جدول

در صورتی که از منابع ریالی صندوق توسعه ملی برای سپردهگذاری و ارائه تسهیلات در بانکها استفاده شود، در حالی که امکان افزایش پایه پولی وجود دارد میتوان به بهبود تنگنای مالی (کسری ذخایر نظام بانکی) و کاهش نرخ بهره امیدوار بود.

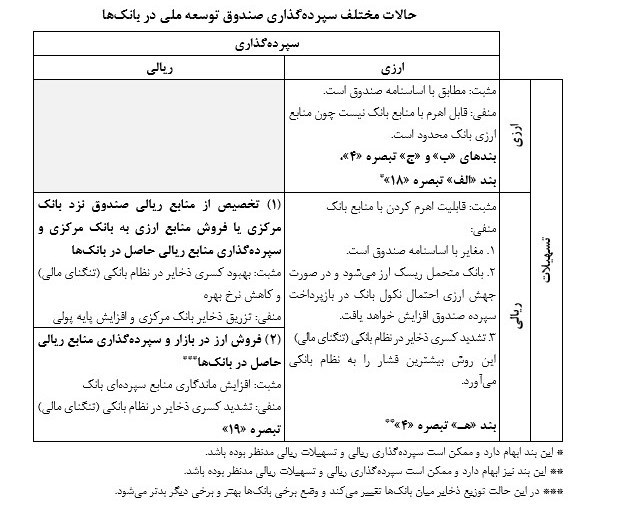

به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، در بخشهای مختلف لایحه بودجه 97 به برداشت از منابع صندوق توسعه ملی تزریق آن به قسمتهای مختلف از طریق سپرده گذاری در بانکها اشاره شده است. بر این اساس حالتهای مختلفی از سپرده گذاری صندوق توسعه ملی در بانکها وجود دارد.

با سپردهگذاری ارزی صندوق توسعه ملی در بانکها، در صورت ارائه تسهیلات ارزی اثرات منفی همچون عدم استفاده از اثر اهرمی سپرده گذاری صندوق با منابع بانکی مطرح میباشد چراکه عمدتا منابع ارزی بانکها محدود است. بندهای ب و ج تبصره 4 لایحه بودجه به ارائه تسهیلات ارزی از سوی بانکها با سپرده گذاری صندوق توسعه ملی اشاره کرده است.

این در حالی است که اگر ارائه تسهیلات به صورت ریالی باشد امکان اهرم شدن سپرده گذاری صندوق وجود دارد. در بند ه تبصره 4 به موضوع سپرده گذاری ارزی صندوق و ارائه تسهیلات ریالی بانکها پرداخته شده است.

از سوی دیگر اگر از منابع ریالی صندوق توسعه ملی برای سپرده گذاری و ارائه تسهیلات به صورت ریالی استفاده شود، در حالی که امکان تزریق منابع بانک مرکزی و افزایش پایه پولی وجود دارد میتوان به بهبود تنگنای مالی (کسری ذخایر نظام بانکی) و کاهش نرخ بهره امیدوار بود.

گفتنی است، دو روش برای سپرده گذاری ریالی صندوق توسعه وجود دارد، اول تخصیص از منابع ریالی صندوق نزد بانک مرکزییا فروش ارز به بانک مرکزی و روش دوم فروش ارز در بازار آزاد است.

در تبصره 19 لایحه بودجه سال آینده به سپرده گذاری ریالی صندوق توسعه ملی در بانکها بدون اشاره به روش تبدیل ارز به ریال اشاره شده است. در صورت اجرای این بند از طریق فروش ارز در بازار آزاد، تشدید کسری ذخایر در نظام بانکی محتمل است.

انتهای پیام/